Los préstamos se recuperan bruscamente a medida que las tasas se estabilizan y los diferenciales se ajustan

Los préstamos inmobiliarios comerciales en Estados Unidos se aceleraron en el tercer trimestre de 2025, cuando las condiciones más tranquilas de las tasas de interés y la reducción de los diferenciales crediticios ayudaron a cerrar la brecha de precios que ha estancado la actividad inversora durante gran parte de los últimos dos años. Según una nueva investigación de CBRE, el repunte está atrayendo capital nuevamente a los principales sectores inmobiliarios y reviviendo el flujo de transacciones en todo el país.

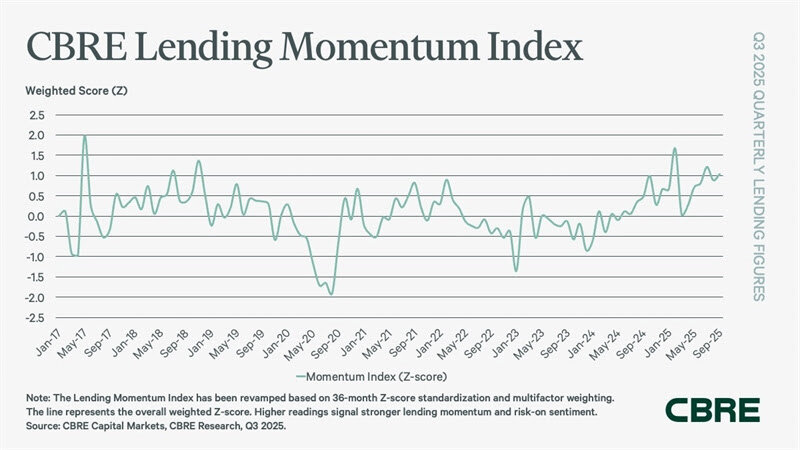

El índice de impulso crediticio de CBRE, que mide el ritmo de cierres de préstamos que origina la empresa, aumentó un 112% respecto al año anterior a 1,04 al final del trimestre, su lectura más alta desde 2018. La empresa atribuyó el aumento en gran medida a un aumento del 36% en la financiación permanente, y en septiembre se registraron algunos de los volúmenes de originación más fuertes en años.

Los costos de endeudamiento se mantienen muy por debajo de sus picos cíclicos, pero los diferenciales divergieron según la clase de activo. Los diferenciales promedio de las hipotecas comerciales se ampliaron modestamente a 197 puntos básicos en el tercer trimestre, 4 puntos básicos más que el trimestre anterior y 14 puntos básicos más que el año anterior. Los diferenciales multifamiliares se movieron en la dirección opuesta, estrechándose 27 puntos básicos año tras año a 141 puntos básicos en medio de una competencia cada vez más intensa entre las agencias de préstamos. Las métricas se basan en préstamos a tasa fija a siete a diez años con relaciones préstamo-valor entre 55% y 65%.

“Estamos viendo una amplia recuperación en las ventas de inversiones en todas las principales clases de activos, lideradas por sectores de alta convicción como el multifamiliar y el industrial”, dijo James Millon, presidente y codirector de Mercados de Capitales de EE. UU. y Canadá de CBRE. “El capital básico está comenzando a regresar selectivamente, dando forma a los precios de las acciones en mercados clave y generando un impulso real. La estabilización de los costos de financiamiento -con los bonos del Tesoro a cinco años manteniéndose en el rango medio del 3%-, junto con el ajuste de los diferenciales y un cambio hacia estructuras de tasas flotantes, están reduciendo la brecha entre oferta y demanda y desbloqueando transacciones”.

Millon añadió que los volúmenes de financiación y ventas de oficinas han “aumentado en múltiplos, no en porcentajes”, a medida que los inversores se concentran en los edificios más sólidos de los mercados de más rápido crecimiento. Los préstamos para la construcción también permanecen activos, particularmente para proyectos de centros de datos multifamiliares y de hiperescala construidos hasta el núcleo. Espera que la trayectoria de mejora se extienda hasta 2026.

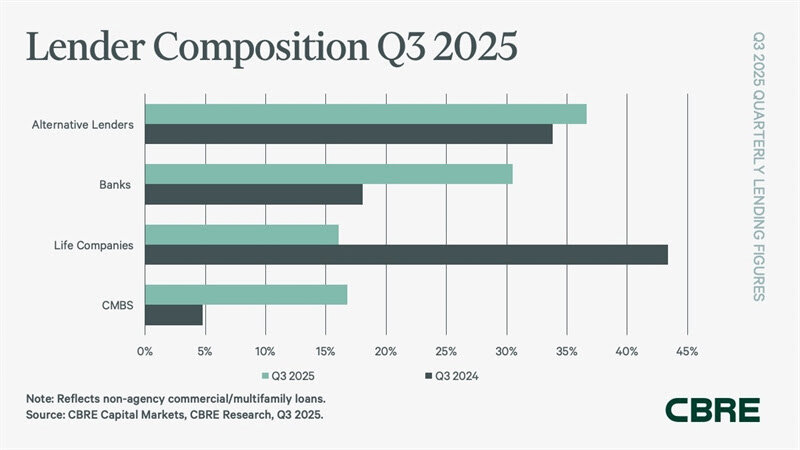

Los prestamistas alternativos nuevamente representaron la mayor proporción de los cierres de préstamos no agencias de CBRE en el tercer trimestre, capturando el 37% del volumen, frente al 34% del año anterior. Los fondos de deuda fueron el principal impulsor, impulsando las originaciones un 68% año tras año. Los bancos también recuperaron terreno significativo, elevando su participación de mercado al 31% desde sólo el 18% hace un año, mientras su volumen de préstamos aumentó un 167%, marcando un notable reingreso al mercado después de un retroceso prolongado. Los prestamistas de CMBS también registraron ganancias sorprendentes, elevando su participación del 5% al 17%, ya que las emisiones titulizadas se multiplicaron por más de cinco. Las compañías de vida, por el contrario, vieron su participación caer bruscamente hasta el 16% desde el 43% del año pasado.

Múltiples indicadores apuntan a una relajación gradual del entorno crediticio. Las constantes de los préstamos cayeron 20 puntos básicos respecto del segundo trimestre, mientras que las tasas hipotecarias promedio cayeron 28 puntos básicos. Los prestamistas también asumieron un riesgo marginalmente mayor: los ratios LTV promedio aumentaron hasta el 63,8%, desde el 63,3% del trimestre anterior.

Los préstamos de agencias para propiedades multifamiliares se fortalecieron considerablemente, con originaciones respaldadas por el gobierno que alcanzaron los $44,3 mil millones, un aumento del 53% respecto al segundo trimestre y del 57% respecto al año anterior. El índice de precios de agencias de CBRE, que rastrea las tasas hipotecarias fijas para préstamos permanentes de siete a diez años, cayó al 5,6%, 13 puntos básicos trimestre tras trimestre y 27 puntos básicos año tras año.