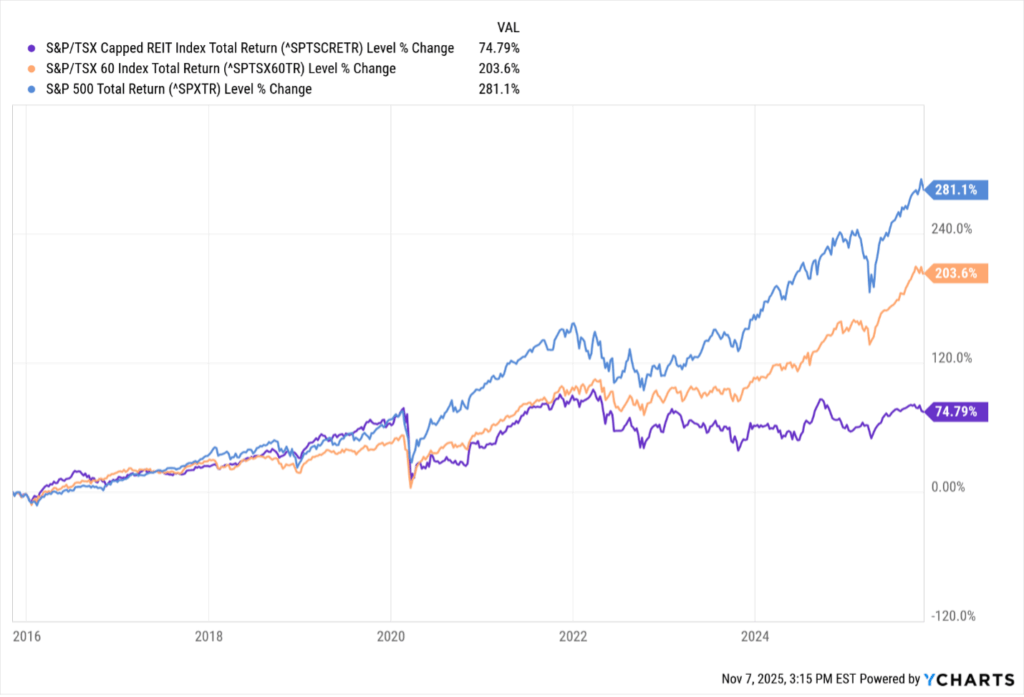

El siguiente gráfico compara los rendimientos totales, que miden tanto la apreciación de los precios como los dividendos reinvertidos, en los principales índices de referencia de acciones canadienses y estadounidenses desde 2016.

Si bien el S&P 500 y el S&P/TSX 60 han subido, los canadienses fideicomisos de inversión inmobiliaria (REIT) se han quedado muy rezagados. La brecha tampoco se ha reducido significativamente. Incluso con las distribuciones reinvertidas, el índice S&P/TSX Capped REIT se mantiene muy por debajo de sus máximos anteriores a la COVID, con poca evidencia de un repunte sostenido.

No soy un inversor en valor por naturaleza, ni un seleccionador de sectores, pero divergencias como ésta me hacen reflexionar. Los REIT canadienses pueden representar silenciosamente una de las pocas clases de activos que no están sobrevaluadas hoy en día y podrían ofrecer un potencial de recuperación genuino en los próximos años, especialmente a medida que bajen las tasas de interés.

La ironía es que muchos canadienses todavía ven el sector inmobiliario como el camino hacia la independencia financiera después de décadas de aumento vertiginoso de los precios de las viviendas, incluso con la reciente desaceleración en las principales ciudades como Toronto. Sin embargo, pocos consideran a los REIT, que hacen lo mismo a escala, con una diversificación y liquidez que la propiedad privada no puede igualar, especialmente cuando están empaquetados en un fondo cotizado en bolsa (ETF).

El ABC de la inversión REIT canadiense

Los REIT tienen sus propios matices que los diferencian mucho de las acciones normales. No puedes analizarlos usando las mismas métricas que aplicarías a una empresa como Dollarama. Esto se debe a que los REIT son paso a través Vehículos: están exentos del pago del Impuesto sobre Sociedades siempre que distribuyan la mayor parte de su renta imponible entre los partícipes.

A diferencia de las empresas operativas que ganan dinero vendiendo productos o servicios, los REIT obtienen ingresos principalmente del alquiler. Poseen carteras de bienes raíces que generan ingresos y transfieren esos ingresos de alquiler a los inversores a través de distribuciones, que generalmente se pagan mensualmente y tienden a ser más altas que el rendimiento promedio de los dividendos de las acciones de otros sectores.

Los REIT canadienses abarcan una variedad de subsectores, que incluyen:

- Oficina: inmuebles arrendados a empresas y despachos profesionales

- Minorista: centros comerciales y tiendas independientes

- Residencial: complejos de apartamentos y viviendas multifamiliares

- Industrial: almacenes, centros logísticos y centros de distribución

- Diversificado: una combinación de varias categorías anteriores

Debido a la forma en que operan los REIT, no se pueden valorar utilizando medidas convencionales como ganancias por acción (EPS) o relaciones precio-beneficio (P/E). De hecho, esas cifras pueden resultar engañosas en sitios como Yahoo Finance o Google Finance. Esto se debe a que los REIT utilizan importantes cargos no monetarios, como la depreciación, que pueden deprimir artificialmente las ganancias reportadas incluso cuando el flujo de caja es fuerte.

El artículo continúa debajo del anuncio

incógnita

La métrica clave para los REIT es fondos de operaciones (FFO). FFO ajusta los ingresos netos sumando la depreciación y amortización (que son gastos no monetarios) y restando las ganancias o pérdidas de las ventas de propiedades. En términos simples, FFO es una medida más precisa de la verdadera capacidad de generación de efectivo de un REIT.

Una vez que conozca el FFO, podrá calcular precio-FFOel equivalente REIT de una relación precio-beneficio. Le indica qué tan caro es un REIT en relación con su flujo de caja. Comparar el precio-FFO de un REIT con su propio promedio histórico y con sus pares dentro del mismo subsector (por ejemplo, residencial versus residencial) da una sensación de valor mucho más justa.

El FFO también se utiliza para juzgar si la distribución de un REIT es sostenible. Dado que los REIT pagan la mayor parte de sus ingresos, el índice de pago generalmente se basa en el porcentaje de FFO, no en las ganancias. Una tasa de pago más baja sugiere más protección para mantener las distribuciones durante las crisis económicas.

El apoyo a FFO es el tasa de ocupaciónque mide qué parte de la cartera de propiedades de un REIT está actualmente arrendada. Generalmente se informa trimestralmente y varía según el sector. A finales de 2025, la ocupación sigue siendo más alta en los REIT residenciales, impulsada por la demanda de vivienda, mientras que los REIT de oficinas siguen enfrentando la presión de las tendencias del trabajo remoto. Generalmente, desea ver una ocupación del 95% o más.

Otra herramienta de valoración útil es valor liquidativo (NAV) por unidadque estima el valor razonable de los bienes inmuebles subyacentes de un REIT después de los pasivos. NAV divide el valor total tasado de la propiedad menos la deuda por el número de unidades de acciones en circulación. El precio de mercado de un REIT puede negociarse con una prima o un descuento respecto del NAV (no hay garantía de que converja), pero sigue siendo una buena prueba de la realidad para saber si un REIT parece infravalorado.

El mejor lugar para encontrar estas cifras es en los informes trimestrales y los archivos financieros auditados de un REIT. Algunos proveedores de datos, como ALREITcompila estas métricas para la mayoría de los REIT que cotizan en Canadá.

Personalmente, prefiero los ETF de REIT a elegir REIT individuales. Valorar adecuadamente los REIT requiere un conocimiento práctico de métricas especializadas. Y aunque cada REIT está diversificado internamente, la mayoría todavía se centra en un tipo de propiedad o región. Un ETF REIT distribuye esa exposición entre múltiples sectores y emisores, promediando los riesgos y simplificando la gestión de la cartera.

En Canadá, los ETF de REIT generalmente se dividen en dos grupos: rastreadores de índice pasivos y fondos gestionados activamente. Cada uno tiene sus puntos fuertes y analizaré algunos de los ejemplos más notables en ambas categorías, junto con sus pros y sus contras.