Desde 2022, los inversores de bienes raíces comerciales (CRE) han estado atravesando una recesión brutal. Las tasas hipotecarias se dispararon a medida que la inflación se elevó, las tasas de capitalización se expandieron y los valores de los activos cayeron en todos los ámbitos. El grito de rally se volvió simple: “Sobrevivir hasta 2025”.

Ahora que estamos en la mitad de 2025, parece que lo peor finalmente termina. La recesión de bienes raíces comerciales parece estar terminando y la oportunidad está volviendo a tocar.

Estoy seguro de que los próximos tres años en Cre serán mejores que los últimos. Y si me equivoco, simplemente perderé dinero o ganaré menos de lo esperado. Ese es el precio que pagamos como inversores en activos de riesgo.

Unos años difíciles para los bienes raíces comerciales

En 2022, cuando la Fed se embarcó en su ciclo más agresivo de la tasa en décadas, CRE fue una de las primeras víctimas. Los valores de las propiedades son increíblemente sensibles a los costos de los préstamos porque la mayoría de los acuerdos se financian. A medida que el rendimiento del tesoro a 10 años aumentó de ~ 1.5% pre-pandemia (bajo de 0.6%) a ~ 5% en el pico de 2023, las tasas de tope no tenían a dónde ir sino.

Mientras tanto, la demanda de espacio de oficinas se crataba como trabajos híbridos y remotos atascados. Los desarrolladores de apartamentos enfrentaron el aumento de los costos de construcción y el crecimiento de alquileres más lento. Industrial, una vez el querido de Cre, se enfrió a medida que las cadenas de suministro se congelaron y luego se normalizan.

Con los costos de financiación y la platina de crecimiento de NOI, los inversores de CRE tuvieron que agacharse. Los titulares sobre valores predeterminados, extensiones y préstamos “extender y fingir” dominaron el espacio.

Firma que la recesión de bienes raíces comerciales está terminando

Avance rápido hasta hoy, y el paisaje se ve muy diferente. He aquí por qué creo que estamos al final de la recesión de Cre:

1. La inflación se ha normalizado

La inflación se ha enfriado de un quemado ~ 9% a mediados de 2012 a menos del 3% hoy. La inflación más baja brinda cobertura a la Fed para facilitar la política y los inversores más confianza en suscribir acuerdos a largo plazo. La estabilidad de los precios es oxígeno para bienes raíces comerciales, y finalmente ha regresado.

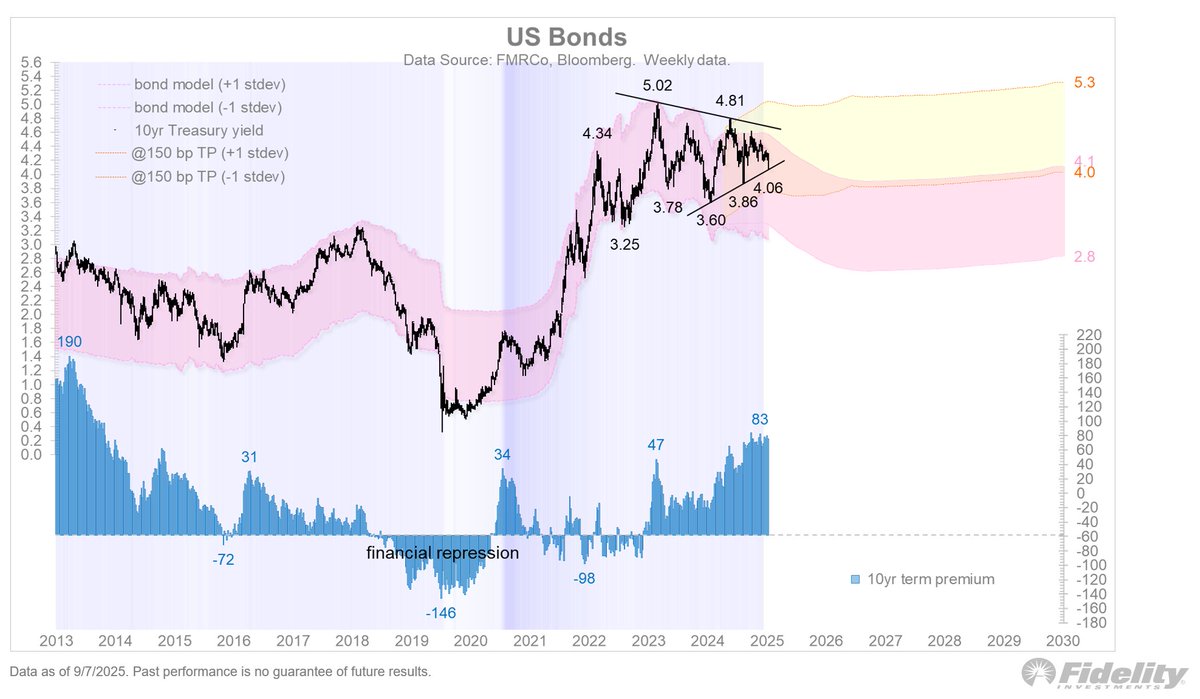

2. El rendimiento de 10 años ha caído

El Tesoro a 10 años, que impulsa la mayoría de las tasas hipotecarias, ha caído de ~ 5% en su pico a ~ 4% en la actualidad. Esa caída de 100 bps es significativa para los inversores apalancados. Un costo de endeudamiento de 1% más bajo puede traducirse en valores de propiedades de 10%+ más altos utilizando matemáticas de tasa de tapa común.

3. La Fed ha girado

Después de más de nueve meses de mantener estable, la Fed está cortando nuevamente. Si bien la Fed no controla directamente las tasas hipotecarias a largo plazo, los recortes en el extremo corto generalmente se filtran. El cambio psicológico también es importante: los inversores ahora creen que el ciclo de ajuste está realmente detrás de nosotros.

4. La angustia está alcanzando su punto máximo

Ya hemos visto a los vendedores forzados, las extensiones de préstamos y las redes. Muchas de las manos débiles se han eliminado. Las ventas de angustia, una vez un signo de dolor, están comenzando a atraer capital oportunista. Históricamente, esa transición marca el fondo de un ciclo inmobiliario.

5. El capital está regresando

Después de dos años de sentarse al margen, Capital regresará. Los inversores institucionales son bienes inmuebles con bajo peso en relación con sus objetivos a largo plazo. Oficinas familiares, capital privado y plataformas como Fondos están recaudando y desplegando activamente dinero en Cre nuevamente. La liquidez crea estabilidad de los precios.

Donde las oportunidades están en Cre

No todo CRE es creado igual. Si bien la oficina puede verse afectada durante años, otros tipos de propiedades parecen convincentes:

- Multifamilia: El crecimiento del alquiler se desaceleró pero no colapsó. Con poco o menos suministro de nuevas construcciones desde 2022, probablemente habrá subrayado en los próximos tres años y presiones de alquiler ascendentes.

- Industrial: El almacenamiento y la logística siguen siendo ganadores a largo plazo, incluso si el crecimiento se enfrió del frenesí pandémico.

- Minorista: El “Apocalipsis minorista” fue exagerado. Se están funcionando los centros bien ubicados de los supermercados, y el comercio minorista experimental tiene poder de permanencia.

- Especialidad: Los centros de datos, la vivienda para personas mayores y el consultorio médico continúan atrayendo capital de nicho. Con el auge de la IA, es probable que los centros de datos vean la mayor cantidad de capital de inversión CRE.

Como asignador de capital, me atraen el valor relativo. Las acciones cotizan en ~ 23 veces ganancias a avanzado hoy, mientras que muchos activos de CRE todavía tienen un precio como si las tasas estén permanentemente en los niveles de 2023. Es una desconexión que vale la pena prestar atención.

No confundas bienes raíces comerciales con tu hogar

Una distinción importante: los bienes raíces comerciales no son lo mismo que Comprar su residencia principal. Los inversores de CRE se centran en los rendimientos, las tasas de capitalización y el financiamiento. Los compradores de viviendas, por otro lado, están más centrados en el estilo de vida y la utilidad.

Por ejemplo, compré una nueva casa para no maximizar los rendimientos financieros, sino porque quería más tierra y espacio al aire libre adjunto para mis hijos mientras aún son jóvenes. El ROI sobre la paz mental y los recuerdos de la infancia es inconmensurable.

Los bienes raíces comerciales, por el contrario, se trata de números. Se trata de flujo de efectivo, apalancamiento y múltiplos de salida. Sí, las emociones se arrastran, pero el mercado es mucho más despiadado.

Los riesgos aún permanecen en Cre

Seamos claros: llamar al final de una recesión no significa cielos azules para siempre. Los riesgos permanecen:

- GLUT de la oficina: Muchas torres de oficinas de CBD son funcionalmente obsoletas y pueden nunca recuperarse.

- Vencimientos de la deuda: Todavía hay una pared de préstamos que vencen en 2026-2027, que podría probar el mercado nuevamente.

- Riesgo de política: Los cambios fiscales, las leyes de zonificación u otra inflación inesperada se desarrazan el progreso.

- Incertidumbre global: Las tensiones geopolíticas y la desaceleración del crecimiento en el extranjero podrían derramarse en la demanda de CRE.

Pero los ciclos no terminan con todos los riesgos desaparecidos. Terminan cuando el equilibrio de riesgos y recompensas cambia a favor de los inversores dispuestos a mirar hacia adelante.

Por qué soy optimista sobre Cre

Aproximadamente el 40% de mi patrimonio neto está en bienes raíces, con ~ 10% de eso en propiedades comerciales. Así que he sentido esta recesión personalmente.

Pero cuando me alejo, veo ecos de ciclos pasados:

- Venta de pánico seguido de la compra de oportunidades.

- Tasas de alcance y comienza a disminuir.

- Instituciones que se mudan de la defensa a la ofensiva.

Recientemente grabé un podcast con Ben Miller, el CEO de Fondosquien es optimista sobre CRE en los próximos tres años. Su perspectiva, combinada con el mejor telón de fondo macro, me da confianza en que hemos doblado la esquina.

Cre: De sobrevivir a prosperar

Durante tres años, el mantra fue “Sobrevivir hasta 2025”. Bueno, aquí estamos. Los inversores de CRE que se mantuvieron finalmente pueden ser recompensados. La inflación ha disminuido, las tasas están disminuyendo, el capital está fluyendo de regreso y están surgiendo nuevas oportunidades.

El final de la recesión de bienes raíces comerciales no significa dinero fácil o un rebote de línea recta. A diferencia de las acciones, que se mueven como una lancha rápida, los bienes raíces se mueven más como un Superker, lleva tiempo girar. La paciencia sigue siendo esencial. Aún así, la marea ha cambiado, y este es el momento para reposicionar las carteras, adquirir a valoraciones atractivas y prepararse para el siguiente ciclo.

La clave es mantenerse selectiva, mantener una mentalidad a largo plazo y alinear cada inversión con sus objetivos. Para mí, los bienes raíces comerciales siguen siendo una parte más pequeña, pero aún significativa, de un patrimonio neto diversificado.

Si ha estado esperando al margen, podría ser el momento de volver a entrar. Porque al invertir, las mejores oportunidades rara vez aparecen cuando las aguas están tranquilas, aparecen cuando el ciclo se está volviendo silenciosamente.

Lectores, ¿crees que el mercado de CRE finalmente ha doblado la esquina? ¿Por qué o por qué no? ¿Y dónde ve las oportunidades más convincentes en bienes raíces comerciales en esta etapa del ciclo?

Invertir en CRE de una manera diversificada

Si está buscando obtener exposición a bienes raíces comerciales, eche un vistazo a Fondos. Fundada en 2012, Fundrise ahora administra más de $ 3 mil millones para más de 380,000 inversores. Su enfoque está en los bienes inmuebles comerciales orientados a los residenciales en los mercados de menor costo, activos que tienden a ser más resistentes que la oficina o el comercio minorista. A lo largo de la recesión, el control de fondos continuó desplegando capital para capturar oportunidades en valoraciones más bajas. Ahora, a medida que gira el ciclo CRE, están bien posicionados para beneficiarse del rebote.

La inversión mínima es de solo $ 10, lo que facilita el promedio de costo en dólares con el tiempo. Personalmente, he invertido seis cifras en las ofertas de CRE de fondos, y aprecio que su enfoque a largo plazo se alinee con los míos. Fundrise también ha sido un patrocinador de samurai financiero desde hace mucho tiempo, que habla con nuestra filosofía de inversión compartida.