Surge de préstamos comerciales dirigido por Banks y CMBS

Basado en la última investigación de CBRE, los préstamos inmobiliarios comerciales de EE. UU. Recibieron un fuerte regreso en el primer trimestre de 2025, impulsado por un aumento en la actividad bancaria, los diferenciales de préstamos más estrictos y una mayor demanda financiera. A pesar de la precaución persistente en torno a la política federal y la incertidumbre económica, el mercado mostró una resiliencia notable.

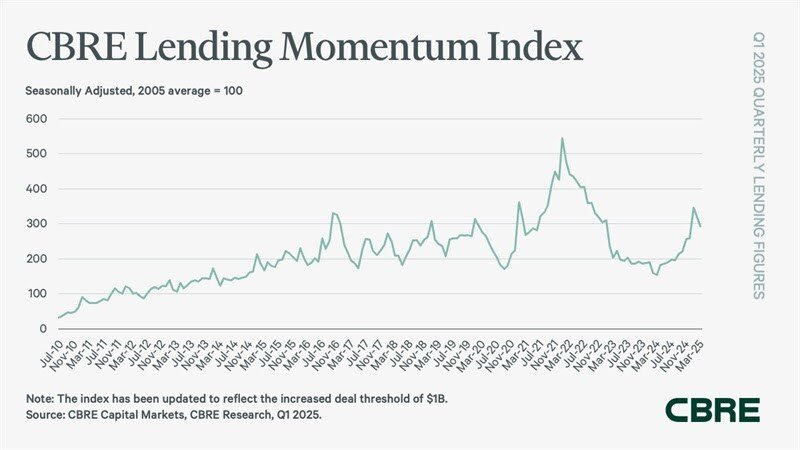

El índice de impulso de préstamos de CBRE, los cierres de préstamos comerciales de la empresa, se juntaron 13% trimestre a trimestre y disparó 90% año tras año. El índice superó los 300 a principios de 2025 por primera vez desde el primer trimestre de 2023, antes de finalizar el trimestre en 292 debido a una ligera desaceleración en marzo vinculada a una volatilidad del mercado más amplia.

“A pesar de las tasas de tesorería persistentes y volátiles, los diferenciales de crédito continuaron comprimiendo, permitiendo a los patrocinadores buscar refinanciaciones tempranas y deuda acumulada por adquisiciones”, dijo James Millon, presidente de la deuda y finanzas estructuradas de los Estados Unidos en CBRE. “El aumento en las ventas de inversiones creó nuevas oportunidades de financiamiento y ayudó a establecer puntos de referencia de precios para tipos de activos menos líquidos”.

Banks y CMBS impulsan el crecimiento

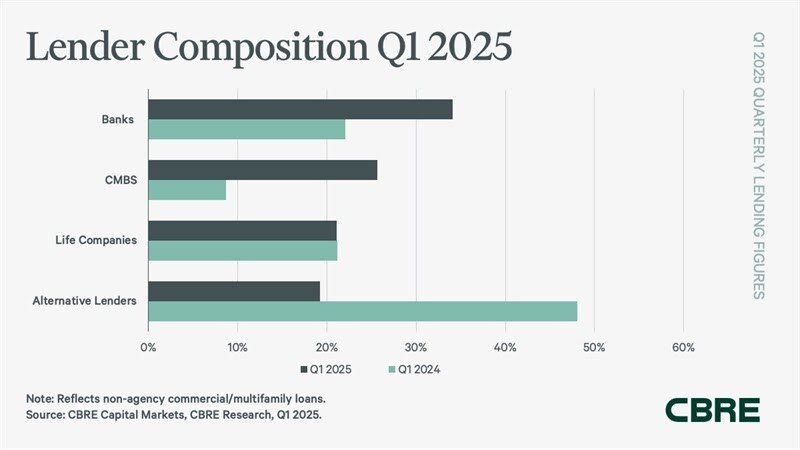

Los bancos lideraron el segmento de préstamos no agenciales en el primer trimestre, capturando una participación del mercado del 34% del 22% en el trimestre anterior, obtenido por regulaciones favorables y balances más fuertes. Los conductos de CMBS siguieron de cerca una participación del 26%, triplicando su participación del 9% del año anterior. La emisión de CMBS de etiqueta privada en toda la industria aumentó un 132% en el año en comparación con el Q1 2024.

Las compañías de seguros de vida se mantuvieron estables con el 21% de las originaciones no agenciales, mientras que los prestamistas alternativos, incluidos los fondos de deuda y los REIT hipotecarios, vieron su participación al 19%, por debajo del 48% hace un año. El retroceso entre los fondos de deuda reflejó una postura más cautelosa y una creciente competencia, lo que condujo a una disminución anual del 17% en la actividad de origen.

Los diferenciales de préstamos y las métricas muestran optimismo con restricción

El precio de los préstamos se volvió más competitivo a principios de 2025. El diferencial promedio de préstamos hipotecarios comerciales se redujo a 183 puntos básicos de 29 bps año tras año. Los diferenciales de préstamos multifamiliar cayeron a 149 pb, su nivel más bajo desde el primer trimestre de 2022, alimentado por la ejecución de agencias más estrictas.

El financiamiento de la oficina hizo un rebote sorprendente, con muchas transacciones para un solo brotador (SASB) para un solo activo (SASB) que alcanzaron la línea de meta. Los préstamos de construcción del centro de datos también permanecieron en alta demanda, impulsados por necesidades diversificadas de inquilinos más allá de los anclajes tecnológicos tradicionales.

Mientras tanto, las tasas de tope suscritas subieron en 24 pb a 6.1%, mientras que los rendimientos de la deuda aumentaron 90 pb a 10.3%, un signo de prestamistas que ajustan las expectativas de riesgo. La relación promedio de préstamo a valor (LTV) cayó a 62.2%, lo que indica estándares de suscripción más conservadores.

Los préstamos de la agencia ve resultados mixtos

Los préstamos de la agencia multifamiliar totalizaron $ 22 mil millones en el primer trimestre, que marcó un aumento de 15% año tras año a pesar de una caída del 58% desde el cuarto trimestre de 2024. El índice de precios de la agencia de CBRE, que rastrea las tasas hipotecarias fijas para préstamos multifamiliares de 7-10 años, aumentó a 5.8%, hasta 40 BPS trimestrales.

“Si bien la actividad de la agencia siguió siendo una fuerza estable, los acuerdos multifamiliares no agenciales, particularmente los respaldados por el puente de tasa flotante o el financiamiento bancario, la tracción adherida, ofreciendo a los prestatarios más flexibilidad en un entorno de tasa aún evolución”, agregó Millon.

En general, los datos del primer trimestre pintan una imagen de un mercado de préstamos inmobiliarios comerciales que no solo se está recuperando, sino que también se adapta a un paisaje macroeconómico complejo y cambiante.